Experta en materia fiscal y tributaria dio a conocer las nuevas disposiciones que aplicarán a partir de este 2022.

Una interesante conferencia organizada por la coordinación de las Licenciaturas en Administración e Innovación de Negocios y Finanzas, Banca e Inversiones de la UMAD, se llevó a cabo con el objetivo de brindar información a alumnos, docentes y público en general sobre los nuevos lineamientos acerca de las Reformas Fiscales 2022.

Impartida por María del Carmen Rivera Zamora, experta en temas en materia fiscal y tributaria, la conferencia inició abordando lo referente a la Ley de Ingresos de la Federación, publicada en el DOF en noviembre del año pasado, donde se plasman diferentes cambios, tales como la actualización de las actividades económicas y obligaciones fiscales del contribuyente, al régimen fiscal que corresponda.

La especialista comentó que uno de los cambios más importantes en el Código Fiscal de la Federación es que en la actualidad todas las personas físicas mayores de 18 años deben tener un RFC, y aunque no tramitarlo aún no genera alguna multa o sanción, sí es una responsabilidad y un requisito que seguramente habrán de pedir las instituciones bancarias o algunos otros organismos.

También habló sobre la incertidumbre relacionada al cobro de impuesto a depósitos en efectivo, señalando que realmente no hay impuesto como tal, solo que los bancos ahora deberán informar a la autoridad fiscal, si sus clientes realizan depósitos mayores a 15 mil pesos, esto con el fin de que no exista discrepancia fiscal, es decir, que una persona que gana cierta cantidad no pueda estar depositando sumas mayores, pues ello incluso podría derivarse de actividades ilícitas.

Otro cambio para este ejercicio fiscal es en materia de deducción de impuestos, pues ahora los donativos van a entrar en el tope de las deducciones, con un máximo del 15%. De igual forma, a partir del 1 de abril se va a migrar a una nueva versión de CFDI que es la 4.0, teniendo como datos obligatorios: el Régimen Fiscal y el domicilio del emisor y receptor

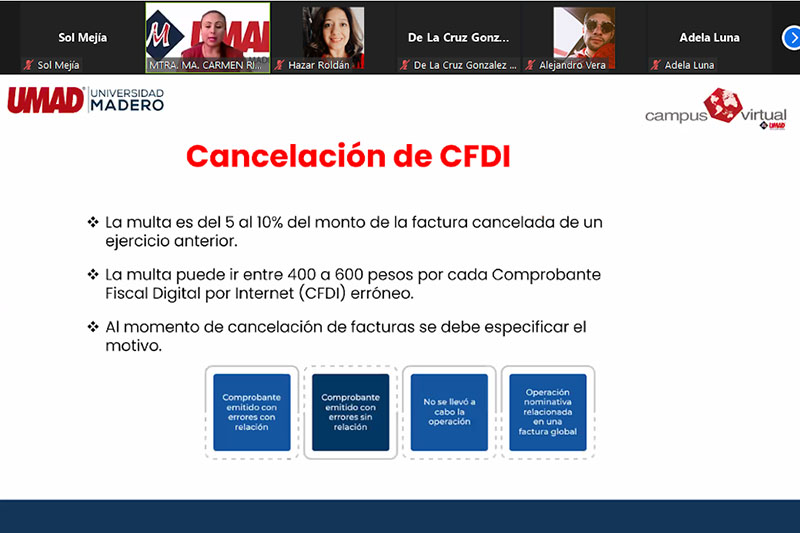

Por otra parte, en cuanto al tema de facturas, habrá multas del 5% al 10% del monto de la factura cancelada de un ejercicio anterior, y multas que pueden ir de 400 a 600 pesos por cada CFDI erróneo; esto además de que al momento de la cancelación de facturas se debe especificar el motivo. Los complementos de pago ahora deberán emitirse a más tardar el quinto día natural del mes siguiente en el que se recibió el pago.

También se eliminó por completo el Régimen de Incorporación Fiscal; y ahora las empresas que se dedican a los fletes o empresas que transportan su propia mercancía, están obligados a acompañar sus mercancías con un documento de tipo carta porte.

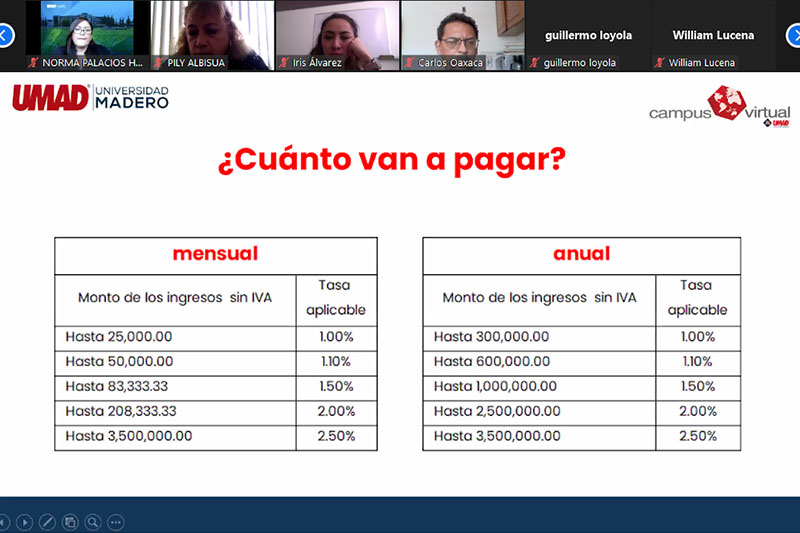

Asimismo, con este sexenio se creó un nuevo régimen que se denomina Régimen Simplificado de Confianza (RESICO), que, si bien no a todos los contribuyentes les conviene, sí tiene ciertas ventajas. Es optativo para las personas físicas y obligatorio para las personas morales; pueden acceder a él las personas físicas cuyos ingresos no sean mayores 3.5 millones de pesos, y para las personas morales siempre y cuando sus ingresos no excedan a 35 millones anuales. Una de las ventajas es que como su nombre lo indica, es muy simplificado en cuanto al pago de impuestos; otra ventaja es una tasa de ISR mínima, con porcentajes que van del 1% al 2.5%.

Finalmente detalló que en cuanto a IVA solo hubo dos cambios, y van en el sentido de que los productos destinados a la alimentación humana y animal tienen tasa del 0%, así como los productos destinados a la protección femenina.

“A grandes rasgos estos son los cambios que yo considero que debemos conocer, aunque no seas contador, aunque no te dediques a esto, porque de alguna manera pueden repercutir en nuestras finanzas y en nuestra situación fiscal. Hay otros cambios muy fuertes en el Código Fiscal, pero al final de cuentas todo esto indica tener un mayor control”, comentó María del Carmen Rivera.